Decyzja o tym, gdzie będą gromadzone Twoje przyszłe oszczędności emerytalne w Zakładzie Ubezpieczeń Społecznych (ZUS) czy w Otwartym Funduszu Emerytalnym (OFE) jest jedną z najważniejszych decyzji finansowych, jakie podejmiesz. Ten artykuł pomoże Ci zrozumieć kluczowe różnice między tymi dwoma systemami, analizując ich potencjalne zyski i ryzyka, abyś mógł świadomie wybrać ścieżkę, która najlepiej odpowiada Twoim potrzebom i celom długoterminowym.

- OFE inwestuje na rynku kapitałowym, oferując potencjał wyższych zysków, ale i ryzyko, podczas gdy ZUS waloryzuje środki, zapewniając stabilność.

- Najbliższe okienko transferowe, podczas którego można zmienić decyzję, zaplanowano na okres od 1 kwietnia do 31 lipca 2028 roku.

- Wiek jest kluczowym czynnikiem decyzyjnym; dla osób zbliżających się do emerytury działa "suwak bezpieczeństwa", stopniowo przenoszący środki do ZUS.

- Środki zgromadzone zarówno na subkoncie w ZUS, jak i w OFE podlegają dziedziczeniu na analogicznych zasadach.

- Brak aktywnej decyzji w wyznaczonym terminie skutkuje domyślnym przypisaniem składki do subkonta ZUS.

Dylemat wyboru między ZUS a OFE dotyczy tej części Twojej składki emerytalnej, która nie trafia do podstawowego, repartycyjnego systemu ZUS. Jest to kluczowa decyzja, ponieważ sposób inwestowania tych środków w perspektywie kilkudziesięciu lat może znacząco wpłynąć na wysokość Twojej przyszłej emerytury. Zrozumienie mechanizmów działania obu instytucji jest niezbędne do podjęcia optymalnej decyzji finansowej.

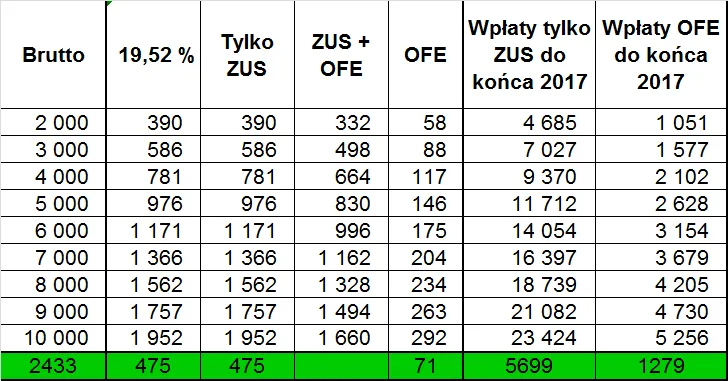

Przedmiotem wyboru jest 2,92% podstawy wymiaru składki emerytalnej. Pozostała część składki emerytalnej (stanowiąca większość) jest nadal gromadzona w ramach I filaru ZUS, czyli systemu repartycyjnego, gdzie bieżące składki pracujących finansują emerytury obecnych emerytów. Tylko ta część składki, która trafia na Twoje indywidualne konto lub subkonto, podlega indywidualnemu inwestowaniu lub waloryzacji.

Subkonto w ZUS to część systemu emerytalnego, która została wprowadzona w ramach reformy z 2011 roku. W przeciwieństwie do tradycyjnego I filaru ZUS (systemu repartycyjnego, gdzie składki bieżące finansują bieżące świadczenia), środki zgromadzone na subkoncie są zapisywane na indywidualnym koncie ubezpieczonego i podlegają waloryzacji. Choć nie są inwestowane na rynku kapitałowym w taki sposób jak w OFE, ich wartość rośnie w oparciu o wskaźniki ekonomiczne, co zapewnia pewien stopień bezpieczeństwa i przewidywalności.

ZUS (subkonto) pod lupą: Gwarancja stabilności czy ukryte ryzyko?

Środki zgromadzone na subkoncie w ZUS są waloryzowane raz w roku, w czerwcu. Podstawą do wyliczenia wskaźnika waloryzacji jest średnioroczna dynamika PKB brutto z ostatnich pięciu lat. Co istotne, wskaźnik ten nigdy nie może być ujemny, co oznacza, że nominalna wartość Twoich oszczędności na subkoncie nigdy nie spadnie. Zapewnia to pewien poziom bezpieczeństwa i przewidywalności, chroniąc kapitał przed bezpośrednimi wahaniami rynkowymi.

- Gwarancja nominalnego braku strat: Wartość Twoich środków na subkoncie ZUS nigdy nie spadnie poniżej kwoty wpłaconej, dzięki ujemnemu wskaźnikowi waloryzacji.

- Przewidywalność: Mechanizm waloryzacji, choć zależny od PKB, jest bardziej stabilny niż zmienne notowania giełdowe.

- Brak bezpośrednich wahań rynkowych: Twoje oszczędności nie są narażone na nagłe spadki wartości spowodowane bessą na giełdzie.

Główną wadą gromadzenia środków na subkoncie ZUS jest ryzyko utraty realnej wartości oszczędności w wyniku inflacji. Jeśli wskaźnik waloryzacji, oparty na dynamice PKB, będzie niższy niż stopa inflacji, Twoje pieniądze będą tracić na sile nabywczej w ujęciu realnym. Oznacza to, że choć nominalnie kwota na koncie rośnie, to za te pieniądze będziesz mógł kupić mniej dóbr i usług niż wcześniej.

Wiele osób błędnie uważa, że środki zgromadzone na subkoncie ZUS nie podlegają dziedziczeniu. Nic bardziej mylnego. Zasady dziedziczenia są analogiczne do tych obowiązujących w OFE. W przypadku śmierci ubezpieczonego, połowa środków zgromadzonych na subkoncie (jeśli istniała wspólność majątkowa małżeńska) jest przekazywana na subkonto współmałżonka, a pozostała część jest wypłacana osobom uposażonym lub spadkobiercom zgodnie z przepisami prawa. Jest to ważna informacja, która podkreśla równość traktowania obu form gromadzenia oszczędności pod kątem przekazania majątku bliskim.

OFE w centrum uwagi: Szansa na większy zysk czy niepotrzebne ryzyko?

Otwarte Fundusze Emerytalne (OFE) inwestują powierzone im środki przede wszystkim na rynku kapitałowym. Dominują tu akcje spółek notowanych na Giełdzie Papierów Wartościowych w Warszawie, ale fundusze mogą lokować pieniądze również w inne instrumenty finansowe. Wartość jednostek uczestnictwa w OFE jest na bieżąco aktualizowana i odzwierciedla bieżącą koniunkturę rynkową. Oznacza to, że wartość Twoich oszczędności może rosnąć w okresach dobrej sytuacji giełdowej, ale również spadać podczas bessy.

- Potencjał wyższych zysków: Długoterminowe inwestowanie na rynku kapitałowym, zwłaszcza w akcje, historycznie oferowało wyższe stopy zwrotu niż tradycyjne formy oszczędzania, co przy długim horyzoncie czasowym może znacząco zwiększyć zgromadzony kapitał dzięki efektowi procentu składanego.

- Dywersyfikacja: OFE inwestują w różne spółki i sektory, co pozwala na pewną dywersyfikację ryzyka.

Główną wadą inwestowania w OFE jest nieodłączne ryzyko związane z koniunkturą na giełdzie. W okresach bessy, czyli spadków na rynkach finansowych, wartość posiadanych jednostek uczestnictwa może znacząco zmaleć, prowadząc do realnych strat. Zmienność wartości środków jest znacznie wyższa niż w przypadku subkonta ZUS, co może być stresujące dla osób nieprzyzwyczajonych do wahań rynkowych.

Mechanizm "suwaka bezpieczeństwa" to rozwiązanie wprowadzane w OFE w celu ochrony środków osób zbliżających się do wieku emerytalnego. Uruchamia się on na 10 lat przed osiągnięciem przez ubezpieczonego wieku emerytalnego. Polega na stopniowym, automatycznym przenoszeniu części zgromadzonych środków z OFE na subkonto w ZUS. Ma to na celu zmniejszenie ryzyka inwestycyjnego w końcowym okresie oszczędzania, tak aby emerytura była bardziej przewidywalna i mniej narażona na nagłe spadki wartości tuż przed jej wypłatą.

Kluczowe pytanie: Które rozwiązanie jest lepsze dla ciebie?

Dla osób młodych, które dopiero rozpoczynają swoją karierę zawodową lub mają przed sobą jeszcze wiele lat do emerytury (np. 20-30 lat), wybór OFE może być potencjalnie bardziej korzystny. Długi horyzont czasowy pozwala na zniwelowanie krótkoterminowych wahań na rynku kapitałowym. W tym czasie efekt procentu składanego może znacząco pomnożyć zgromadzone środki, a potencjalnie wyższe stopy zwrotu z inwestycji mogą przynieść wymierne korzyści w przyszłości. Osoby w średnim wieku, powiedzmy między 40. a 50. rokiem życia, stoją przed bardziej złożoną decyzją. Ich horyzont inwestycyjny jest krótszy, a zbliżające się uruchomienie "suwaka bezpieczeństwa" (na 10 lat przed emeryturą) sprawia, że ryzyko rynkowe staje się bardziej istotnym czynnikiem. W tym przypadku ocena potencjalnych korzyści musi być starannie zbilansowana z akceptowalnym poziomem ryzyka, a stopniowe przenoszenie środków do ZUS może być postrzegane jako zaleta.

Twoja indywidualna skłonność do ryzyka jest jednym z najważniejszych czynników decyzyjnych. Jeśli cenisz sobie stabilność, przewidywalność i chcesz mieć pewność, że nominalna wartość Twoich oszczędności nie spadnie, pozostawienie 100% składki w ZUS (na subkoncie) może być dla Ciebie lepszym rozwiązaniem. Natomiast jeśli akceptujesz pewien poziom ryzyka w zamian za potencjalnie wyższe zyski w długim terminie i jesteś gotów na zmienność wartości swoich środków, OFE może być atrakcyjniejszą opcją.

Analizując historyczne wyniki, można zauważyć, że stopy zwrotu OFE bywają znacznie wyższe niż wskaźniki waloryzacji subkonta ZUS, szczególnie w okresach hossy na giełdzie. Jednakże, w okresach bessy, OFE notowały również straty, podczas gdy waloryzacja ZUS gwarantowała nominalny wzrost. Kluczowe jest spojrzenie na dane długoterminowe (np. 10-15 lat), które pokazują, że mimo wahań, rynek kapitałowy często oferuje wyższe zyski w długim okresie. Niemniej jednak, indywidualne wyniki funduszy mogą się znacząco różnić.

Jak i kiedy podjąć decyzję? Praktyczny przewodnik krok po kroku

Najbliższe "okienko transferowe" to okres od 1 kwietnia do 31 lipca 2028 roku. W tym czasie osoby, które już są ubezpieczone i wcześniej podjęły decyzję o przekazywaniu części składki do OFE, mogą ponownie zdecydować, czy chcą pozostać w OFE, czy przenieść całość środków na subkonto w ZUS. Jest to jednorazowa okazja do zmiany decyzji w danym cyklu. Osoby, które po raz pierwszy podlegają ubezpieczeniom społecznym, mają 4 miesiące od daty rozpoczęcia ubezpieczeń na zawarcie umowy z OFE.

Osoby, które po raz pierwszy podlegają obowiązkowi ubezpieczeń społecznych, mają 4 miesiące od daty rozpoczęcia ubezpieczeń na podjęcie decyzji o tym, gdzie ma być przekazywane 2,92% ich składki emerytalnej. W tym okresie mogą zawrzeć umowę z wybranym przez siebie Otwartym Funduszem Emerytalnym. Jeśli w ciągu tych 4 miesięcy nie podejmą aktywnej decyzji i nie podpiszą umowy z OFE, ich składka w całości zostanie przekazana na subkonto w ZUS.

- Wybierz fundusz: Zapoznaj się z ofertą dostępnych Otwartych Funduszy Emerytalnych. Porównaj ich wyniki historyczne, opłaty i strategię inwestycyjną.

- Skontaktuj się z wybranym OFE: Po wyborze funduszu, skontaktuj się z jego przedstawicielem lub odwiedź stronę internetową, aby uzyskać formularz umowy.

- Dopełnij formalności: Wypełnij wniosek o przystąpienie do funduszu, podając swoje dane osobowe i numer PESEL. Zazwyczaj umowę można podpisać osobiście w oddziale funduszu lub za pośrednictwem kuriera.

- Potwierdzenie zawarcia umowy: Po zaakceptowaniu wniosku przez OFE, otrzymasz potwierdzenie zawarcia umowy. Od tego momentu składka będzie przekazywana do wybranego funduszu.

Zasada domyślnego wyboru oznacza, że jeśli ubezpieczony nie podejmie żadnej aktywnej decyzji w wyznaczonym terminie (4 miesiące od rozpoczęcia ubezpieczeń dla nowych osób lub podczas okienka transferowego), jego składka w wysokości 2,92% podstawy wymiaru zostanie automatycznie przekazana na subkonto w ZUS. Nie jest to wybór korzystniejszy ani gorszy per se, ale jest to wybór domyślny, wynikający z braku aktywnego działania ubezpieczonego.