Witaj na pokładzie! Jeśli zastanawiasz się, czy Twoje pieniądze są bezpieczne w funduszach inwestycyjnych, ten artykuł jest dla Ciebie. Rozwiejemy Twoje wątpliwości, precyzyjnie rozdzielając kwestię bezpieczeństwa prawnego od nieuniknionego ryzyka rynkowego, a na koniec podpowiemy, jak świadomie zarządzać tym drugim.

Bezpieczeństwo funduszy inwestycyjnych: Twoje pieniądze są chronione prawnie, ale podlegają ryzyku rynkowemu

- Fundusze mają osobowość prawną, ich majątek jest oddzielony od TFI, co chroni środki w razie upadłości TFI.

- Działalność funduszy i TFI jest nadzorowana przez Komisję Nadzoru Finansowego (KNF).

- Aktywa funduszu przechowuje depozytariusz niezależny bank, który kontroluje zgodność działań TFI z prawem.

- Fundusze inwestycyjne nie są objęte gwarancjami Bankowego Funduszu Gwarancyjnego (BFG), które chronią tylko depozyty bankowe.

- Główne ryzyko to ryzyko inwestycyjne, czyli możliwość utraty kapitału z powodu wahań rynkowych.

- Ryzykiem można świadomie zarządzać poprzez dywersyfikację, długi horyzont inwestycyjny i dopasowanie funduszu do profilu inwestora.

Gdzie Twoje pieniądze są bezpieczne: Rozprawiamy się z mitem bankructwa funduszu

Kiedy myślimy o bezpieczeństwie naszych pieniędzy, często pojawia się obawa przed bankructwem instytucji, w której je ulokowaliśmy. W przypadku funduszy inwestycyjnych ta obawa jest na szczęście w dużej mierze nieuzasadniona, dzięki specyficznej strukturze prawnej, która chroni inwestorów.

Fundusz to nie TFI, czyli dlaczego Twoje środki mają prawną "tarczę ochronną"

Musisz wiedzieć, że fundusz inwestycyjny w Polsce to odrębna jednostka prawna. Posiada własną, odrębną od Towarzystwa Funduszy Inwestycyjnych (TFI), osobowość prawną. Co to oznacza w praktyce? Że majątek funduszu jest całkowicie oddzielony od majątku TFI, które nim zarządza. Nawet jeśli TFI, zarządzające Twoimi pieniędzmi, zbankrutowałoby, środki zgromadzone w funduszu nie wchodzą do masy upadłościowej tej firmy. Są one bezpieczne i podlegają dalszemu zarządzaniu przez inne TFI, zgodnie z przepisami prawa. To fundamentalna ochrona, która odróżnia fundusze od innych form lokowania kapitału.

Kto naprawdę trzyma Twoje aktywa? Rola depozytariusza jako strażnika majątku

Aby jeszcze lepiej zabezpieczyć Twoje pieniądze, każdy fundusz inwestycyjny ma swojego "strażnika" depozytariusza. Zazwyczaj jest to duży, renomowany bank, który nie jest powiązany z TFI zarządzającym funduszem. To właśnie depozytariusz fizycznie przechowuje wszystkie aktywa funduszu papiery wartościowe, gotówkę i inne instrumenty finansowe. Ale jego rola nie ogranicza się tylko do przechowywania. Depozytariusz ma obowiązek stale kontrolować, czy TFI działa zgodnie z prawem i statutem funduszu. Sprawdza, czy wycena jednostek uczestnictwa jest prawidłowa i czy wszystkie operacje są zgodne z regulacjami. W przypadku wykrycia jakichkolwiek nieprawidłowości, depozytariusz ma obowiązek natychmiast powiadomić o tym Komisję Nadzoru Finansowego (KNF).

Oko Wielkiego Brata: Jak Komisja Nadzoru Finansowego (KNF) pilnuje porządku na rynku

Cały rynek funduszy inwestycyjnych, w tym działalność TFI i samych funduszy, znajduje się pod ścisłym nadzorem Komisji Nadzoru Finansowego (KNF). KNF to instytucja państwowa, która czuwa nad bezpieczeństwem polskiego systemu finansowego. W kontekście funduszy, jej kluczowe zadania to: wydawanie zezwoleń na prowadzenie działalności TFI, ciągła kontrola zgodności ich operacji z przepisami prawa i statutami funduszy, a także ochrona praw inwestorów. Jeśli KNF wykryje poważne nieprawidłowości, może nałożyć na TFI wysokie kary finansowe, a w skrajnych przypadkach nawet cofnąć zezwolenie na działalność. To dodatkowa warstwa bezpieczeństwa, która sprawia, że rynek funduszy jest jednym z najlepiej regulowanych sektorów finansowych.

Pułapka gwarancji BFG: Co musisz wiedzieć o różnicach między lokatą a funduszem

Często słyszymy o Bankowym Funduszu Gwarancyjnym (BFG) i jego ochronie depozytów. To ważne, aby zrozumieć, że ta ochrona nie obejmuje inwestycji w fundusze inwestycyjne.

Dlaczego fundusze inwestycyjne nie są objęte Bankowym Funduszem Gwarancyjnym?

Bankowy Fundusz Gwarancyjny (BFG) został stworzony po to, aby chronić oszczędności zgromadzone na rachunkach bankowych i lokatach. Gwarantuje zwrot środków do równowartości 100 000 euro w przypadku upadłości banku. Jednakże, fundusze inwestycyjne to zupełnie inny rodzaj produktu finansowego. Nie są to depozyty bankowe, a inwestycje, które z natury wiążą się z ryzykiem. Dlatego jednostki uczestnictwa funduszy inwestycyjnych nie są objęte gwarancjami BFG. Oznacza to, że BFG nie ochroni Cię przed stratami wynikającymi z wahań rynkowych, choć chroni Twoje środki przed bankructwem instytucji zarządzającej funduszem.

Gdzie leży prawdziwe ryzyko? Rozróżnienie między bezpieczeństwem prawnym a rynkowym

Kluczowe jest zrozumienie, że istnieje fundamentalna różnica między bezpieczeństwem prawnym i instytucjonalnym funduszu a bezpieczeństwem Twojego kapitału inwestycyjnego. Jak już omówiliśmy, Twoje środki są prawnie chronione przed bankructwem TFI, dzięki odrębnej osobowości prawnej funduszu, nadzorowi KNF i roli depozytariusza. To zapewnia wysoki poziom bezpieczeństwa instytucjonalnego. Jednakże, prawdziwe ryzyko dla Twojego kapitału pochodzi z rynku. Jest to ryzyko inwestycyjne, czyli możliwość utraty części lub całości zainwestowanych pieniędzy z powodu niekorzystnych zmian cen aktywów, w które fundusz zainwestował. Jest to nieodłączny element każdej inwestycji, mającej na celu pomnażanie kapitału.

Ryzyko inwestycyjne: Zrozum, zanim zainwestujesz

Ryzyko inwestycyjne jest jak cień towarzyszy każdej inwestycji, która ma przynieść zysk. Nie da się go całkowicie wyeliminować, ale można je zrozumieć i świadomie nim zarządzać. Poznajmy główne rodzaje ryzyka, z którymi możesz się spotkać.

Ryzyko rynkowe: Kiedy cała giełda idzie w dół

To chyba najbardziej znane ryzyko. Ryzyko rynkowe polega na tym, że ceny aktywów na rynku (akcji, obligacji, surowców) mogą spadać z powodu ogólnej sytuacji gospodarczej, politycznej czy nastrojów inwestorów. Kiedy giełda przeżywa bessę, spadają ceny większości akcji, niezależnie od tego, jak dobrze radzi sobie dana firma. Podobnie dzieje się z innymi klasami aktywów.

Ryzyko stóp procentowych: Cichy wróg funduszy dłużnych

To ryzyko dotyczy głównie funduszy inwestujących w obligacje o stałym oprocentowaniu. Kiedy stopy procentowe w gospodarce rosną, nowe obligacje oferują wyższe oprocentowanie. W efekcie, starsze obligacje z niższym oprocentowaniem stają się mniej atrakcyjne i ich cena rynkowa spada. Im dłuższy termin zapadalności obligacji, tym większy wpływ na jej cenę mają zmiany stóp procentowych.

Ryzyko kredytowe i walutowe: Gdy emitent obligacji ma kłopoty, a waluty szaleją

Ryzyko kredytowe to niebezpieczeństwo, że emitent obligacji czyli podmiot, który wyemitował dług (np. firma, państwo) nie będzie w stanie spłacić swojego zobowiązania. W takiej sytuacji inwestor może stracić część lub całość zainwestowanego kapitału. Z kolei ryzyko walutowe dotyczy funduszy, które inwestują w aktywa denominowane w obcych walutach (np. akcje amerykańskich spółek). Jeśli wartość złotówki wzrośnie w stosunku do danej waluty, wartość Twojej inwestycji, przeliczona na złotówki, spadnie, nawet jeśli ceny aktywów w walucie obcej pozostały bez zmian.

Inne pułapki: Ryzyko płynności

Ryzyko płynności oznacza trudność w szybkiej sprzedaży danego aktywa po oczekiwanej cenie. W przypadku funduszy, może to oznaczać, że w sytuacji nagłego odpływu środków od inwestorów, fundusz może mieć problem ze sprzedażą części swoich aktywów po korzystnej cenie, co może wpłynąć na wartość jednostki uczestnictwa.

Świadome inwestowanie: Praktyczny przewodnik po zarządzaniu ryzykiem

Skoro już wiesz, jakie ryzyka czyhają na Twoje pieniądze, czas dowiedzieć się, jak możesz nimi świadomie zarządzać. Nie chodzi o to, by unikać ryzyka za wszelką cenę, ale by podejmować świadome decyzje, które minimalizują potencjalne straty.

Poznaj swojego wroga: Jak odczytywać wskaźnik SRRI w dokumentach funduszu?

Każdy fundusz otwarty (FIO) w Unii Europejskiej musi publikować dokument zwany Kluczowymi Informacjami dla Inwestorów (KIID). Jednym z najważniejszych elementów tego dokumentu jest wskaźnik SRRI (Synthetic Risk and Reward Indicator), czyli syntetyczny wskaźnik ryzyka i zysku. Jest to skala od 1 do 7, gdzie 1 oznacza najniższy poziom ryzyka i zmienności, a 7 najwyższy. SRRI daje szybki i prosty obraz tego, jak bardzo zmienne mogą być wyniki danego funduszu. Im wyższy wskaźnik, tym większe potencjalne wahania wartości jednostki uczestnictwa, zarówno w górę, jak i w dół. Zrozumienie SRRI to pierwszy krok do dopasowania funduszu do swojej tolerancji na ryzyko.

Skala SRRI wygląda następująco:

- 1-2: Bardzo niskie ryzyko

- 3-4: Niskie do umiarkowanego ryzyko

- 5-6: Wysokie ryzyko

- 7: Bardzo wysokie ryzyko

Złota zasada inwestowania: Dlaczego dywersyfikacja portfela to Twoja najlepsza polisa?

Dywersyfikacja to absolutna podstawa każdej rozsądnej strategii inwestycyjnej. Polega ona na tym, by nie wkładać wszystkich jajek do jednego koszyka. Oznacza to inwestowanie w różne klasy aktywów (np. akcje, obligacje, nieruchomości), różne branże gospodarki, a nawet różne regiony geograficzne. Jeśli jedna część Twojego portfela przynosi straty, inne mogą je zrekompensować, stabilizując ogólny wynik. To Twoja najlepsza "polisa ubezpieczeniowa" od nieprzewidzianych zdarzeń rynkowych.

Czas leczy rany: Jak długi horyzont inwestycyjny zmniejsza ryzyko straty?

Rynek finansowy bywa zmienny w krótkim terminie. Mogą pojawić się gwałtowne spadki, które budzą niepokój. Jednak historia pokazuje, że w długim terminie rynki mają tendencję wzrostową. Inwestowanie długoterminowe pozwala "przeczekać" okresy dekoniunktury i skorzystać z późniejszych wzrostów. Krótkoterminowe wahania stają się wtedy mniej istotne, a ryzyko straty znacząco maleje. Dlatego tak ważne jest, aby dopasować horyzont inwestycyjny do swoich celów.

Określ swój profil inwestora: Jak dopasować fundusz do własnej odporności na stres?

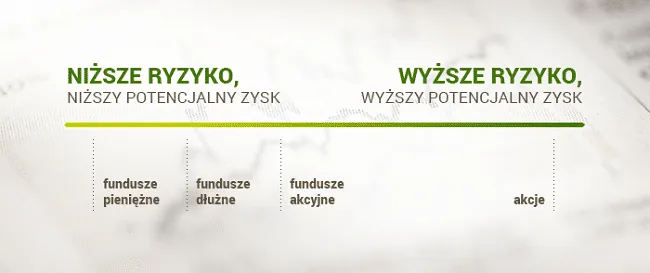

Zanim zaczniesz inwestować, musisz poznać siebie. Jaki jest Twój cel inwestycyjny? Jak długo możesz zostawić pieniądze w funduszu? I co najważniejsze jak dużą stratę jesteś w stanie zaakceptować bez paniki? Odpowiedzi na te pytania pomogą Ci określić Twój profil inwestora konserwatywny, zrównoważony czy agresywny. Wybór funduszu o poziomie ryzyka (SRRI) zgodnym z Twoją tolerancją na straty jest kluczowy dla spokojnego i efektywnego inwestowania.Fundusze inwestycyjne: Czy są bezpieczne? Podwójna perspektywa

Podsumowując, odpowiedź na pytanie "czy fundusze inwestycyjne są bezpieczne?" wymaga spojrzenia na dwie różne perspektywy: bezpieczeństwo instytucjonalne i bezpieczeństwo kapitału.

Bezpieczeństwo instytucjonalne: TAK, ale...

Twoje pieniądze są dobrze chronione przed bankructwem instytucji zarządzającej. Odseparowanie majątku funduszu od TFI, ścisły nadzór KNF oraz kontrola depozytariusza tworzą solidny system zabezpieczeń. Możemy śmiało powiedzieć, że pod względem instytucjonalnym fundusze są bezpieczne. TAK, ale... musisz pamiętać, że to nie chroni Cię przed ryzykiem rynkowym.

Bezpieczeństwo kapitału: To zależy wyłącznie od Twojej strategii

Bezpieczeństwo Twojego kapitału w funduszu inwestycyjnym zależy w dużej mierze od Ciebie. Nie jest ono gwarantowane z góry, jak w przypadku lokaty bankowej. To Ty, poprzez świadome zarządzanie ryzykiem inwestycyjnym stosując dywersyfikację, inwestując długoterminowo i dobierając fundusz do swojego profilu inwestora decydujesz o tym, jak bezpieczny będzie Twój kapitał. Pamiętaj, że każda inwestycja wiąże się z ryzykiem, ale świadome podejście pozwala je minimalizować.