W świecie biznesu precyzyjne dokumentowanie transakcji jest kluczowe. Często pojawia się jednak pytanie: kto właściwie jest odpowiedzialny za wystawienie faktury korygującej? W tym artykule rozwiejemy wszelkie wątpliwości, wyjaśniając, że jest to zawsze sprzedawca. Omówimy również fundamentalne różnice między fakturą korygującą a notą korygującą, a także przedstawimy kluczowe zmiany w procesie korygowania faktur związane z wprowadzeniem Krajowego Systemu e-Faktur (KSeF). Ta wiedza jest niezbędna dla każdego przedsiębiorcy i pracownika księgowości, aby zapewnić zgodność z przepisami i uniknąć błędów.

Fakturę korygującą wystawia zawsze sprzedawca kluczowe zasady dla Twojej firmy

- Fakturę korygującą wystawia wyłącznie sprzedawca, czyli podmiot, który wystawił fakturę pierwotną, zgodnie z art. 106j ust. 1 ustawy o VAT.

- Służy ona do poprawy błędów merytorycznych (np. cena, ilość, stawka VAT) oraz formalnych.

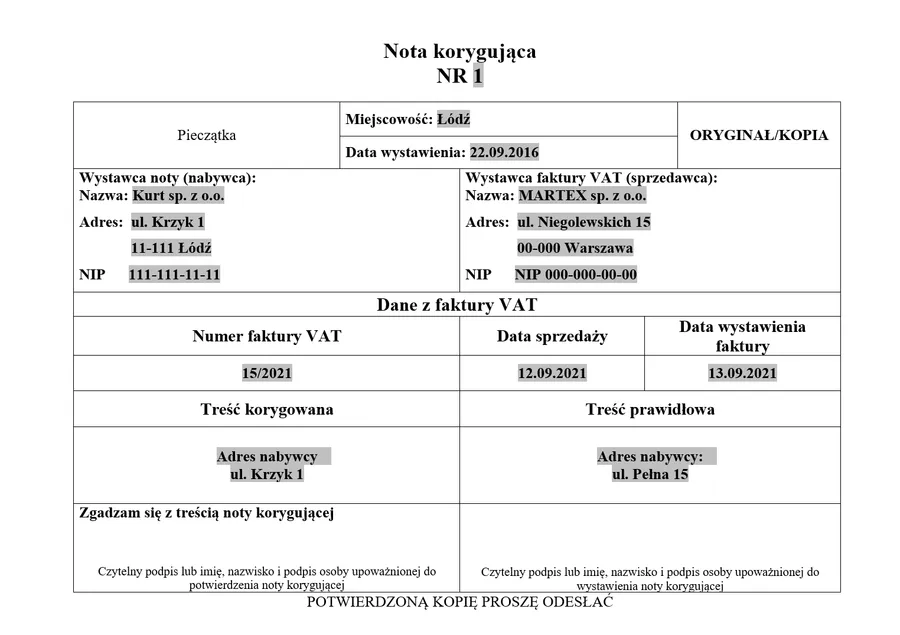

- Nota korygująca, wystawiana przez nabywcę, dotyczy wyłącznie drobnych błędów formalnych i wymaga akceptacji sprzedawcy.

- Wprowadzenie obowiązkowego KSeF (planowo od 1 lutego 2026 r.) oznacza eliminację not korygujących wszystkie korekty będą realizowane fakturami korygującymi wystawianymi przez sprzedawcę.

- Brak jest sztywnego terminu na wystawienie faktury korygującej, ale należy to zrobić niezwłocznie po stwierdzeniu błędu lub zaistnieniu okoliczności wymagającej korekty.

- Dokument musi zawierać obowiązkowe elementy, takie jak oznaczenie "FAKTURA KORYGUJĄCA", numer faktury pierwotnej, datę wystawienia oraz przyczynę korekty.

Zasada jest prosta: korektę wystawia zawsze sprzedawca

W polskim systemie prawnym dotyczącym obrotu gospodarczego, zasada jest jedna i niepodważalna: fakturę korygującą wystawia zawsze sprzedawca. To on, jako pierwotny wystawca dokumentu sprzedaży, jest jedynym podmiotem uprawnionym do wprowadzania do niego zmian poprzez fakturę korygującą. Ta jednoznaczna reguła ma na celu uporządkowanie obiegu dokumentów i zapewnienie przejrzystości w rozliczeniach podatkowych.Podstawa prawna: co mówią przepisy ustawy o VAT?

Podstawę prawną dla obowiązku wystawiania faktur korygujących przez sprzedawcę stanowi artykuł 106j ust. 1 ustawy o podatku od towarów i usług. Przepis ten jasno stanowi, że w przypadku, gdy po wystawieniu faktury pierwotnej przez sprzedawcę, stwierdzono pomyłkę w tej fakturze lub dokonano zmian, sprzedawca jest zobowiązany do wystawienia faktury korygującej. Jest to kluczowy zapis, który precyzuje, kto ponosi odpowiedzialność za poprawianie błędów w dokumentacji sprzedaży.

Faktura korygująca a nota korygująca kluczowa różnica

Faktura korygująca: gdy błąd dotyczy pieniędzy i kluczowych danych

Faktura korygująca jest dokumentem, który służy do poprawiania wszelkich błędów merytorycznych, czyli tych, które wpływają na wartości liczbowe transakcji, a także błędów formalnych. Do najczęstszych sytuacji, w których konieczne jest jej wystawienie, należą:- Zmiany cen po wystawieniu faktury pierwotnej.

- Udzielenie rabatów, opustów lub skont po dokonaniu sprzedaży.

- Zwrot towaru lub opakowań przez nabywcę.

- Zwrot całości lub części zapłaty.

- Stwierdzenie pomyłki w ilości towarów lub usług.

- Błąd w stawce podatku VAT.

- Inne pomyłki w danych, które wpływają na kwotę podatku lub podstawę opodatkowania.

Nota korygująca: kiedy nabywca może samodzielnie poprawić drobne pomyłki?

Nota korygująca to dokument, który do niedawna stanowił alternatywę dla faktury korygującej w przypadku wystąpienia pewnych błędów. Jej specyfika polega na tym, że jest ona wystawiana przez nabywcę towaru lub usługi i służy wyłącznie do poprawiania drobnych błędów formalnych, które nie wpływają na wartość merytoryczną transakcji. Przykłady takich błędów to literówka w nazwie lub adresie nabywcy, czy nieprawidłowy numer NIP nabywcy. Co istotne, nota korygująca wymagała akceptacji sprzedawcy, aby mogła zostać uznana za poprawną.

Tabela porównawcza: kto wystawia, co koryguje i w jakiej sytuacji?

| Cecha | Faktura korygująca | Nota korygująca |

|---|---|---|

| Kto wystawia | Sprzedawca | Nabywca |

| Co koryguje (rodzaj błędów) | Błędy merytoryczne (cena, ilość, stawka VAT, kwota podatku) oraz formalne | Wyłącznie drobne błędy formalne (np. literówki w danych adresowych, NIP nabywcy), które nie wpływają na wartość transakcji |

| Czy wymaga akceptacji | Nie wymaga akceptacji nabywcy (jest jednostronnym oświadczeniem sprzedawcy) | Wymaga akceptacji sprzedawcy |

Kiedy trzeba wystawić fakturę korygującą? Najczęstsze scenariusze

Zwrot towaru lub reklamacja: jak prawidłowo udokumentować?

Zwrot towaru przez klienta lub zgłoszenie reklamacji to jedne z najczęstszych sytuacji, które obligują sprzedawcę do wystawienia faktury korygującej. W przypadku zwrotu towaru, korekta ta ma na celu zmniejszenie wartości sprzedaży, a tym samym podstawy opodatkowania VAT. Podobnie jest w przypadku uznanej reklamacji, która skutkuje obniżeniem wartości pierwotnie wystawionej faktury.

Rabaty, upusty i skonta: korekta po dokonaniu transakcji

Jeśli po wystawieniu faktury pierwotnej sprzedawca zdecyduje się udzielić nabywcy dodatkowego rabatu, opustu lub skonta, które nie zostały uwzględnione na pierwotnym dokumencie, konieczne jest wystawienie faktury korygującej. Korekta ta zmniejszy wartość sprzedaży i kwotę należnego podatku VAT, odzwierciedlając faktycznie uzgodnione warunki handlowe.

Pomyłka w cenie, ilości lub stawce VAT: jak naprawić błąd?

Stwierdzenie pomyłki w cenie jednostkowej lub całkowitej, błędnej ilości sprzedanego towaru lub usługi, albo nieprawidłowo zastosowanej stawki VAT, to sytuacje, które bezwzględnie wymagają wystawienia faktury korygującej. Sprzedawca musi doprowadzić dane na fakturze do stanu zgodnego z rzeczywistością, aby prawidłowo rozliczyć podatek VAT.

Zmiana ceny po wystawieniu faktury: co dalej?

Każda zmiana ceny towaru lub usługi po tym, jak faktura pierwotna została już wystawiona, musi zostać udokumentowana fakturą korygującą. Dotyczy to zarówno sytuacji, gdy cena uległa obniżeniu (co wymaga korekty "in minus"), jak i sytuacji, gdy cena została podwyższona (korekta "in plus"). Kluczowe jest odzwierciedlenie faktycznie ustalonej ceny w dokumentacji podatkowej.

KSeF rewolucjonizuje korygowanie faktur

Koniec not korygujących: dlaczego znikają z obiegu?

Wprowadzenie obligatoryjnego Krajowego Systemu e-Faktur (KSeF), planowane na 1 lutego 2026 roku, przyniesie fundamentalne zmiany w procesie korygowania faktur. Jedną z najważniejszych jest całkowita likwidacja not korygujących z obiegu prawnego. Celem tej zmiany jest centralizacja i ujednolicenie procesu dokumentowania transakcji, co ma zwiększyć kontrolę skarbową i zmniejszyć ryzyko oszustw podatkowych.

Jeden dokument do wszystkiego: faktura korygująca jako jedyne rozwiązanie

Po wdrożeniu KSeF, faktura korygująca stanie się jedynym dokumentem służącym do poprawiania wszelkich błędów na fakturach. Niezależnie od tego, czy błąd będzie miał charakter merytoryczny, czy formalny, to właśnie faktura korygująca wystawiona przez sprzedawcę będzie jedynym sposobem na jego naprawienie. Eliminuje to potrzebę stosowania dwóch różnych typów dokumentów korygujących.Co to oznacza dla nabywcy? Nowy obowiązek komunikacji ze sprzedawcą

Likwidacja not korygujących oznacza dla nabywcy pewną zmianę w procedurze poprawiania błędów. Po wykryciu nieprawidłowości na fakturze, nabywca nie będzie mógł samodzielnie wystawić dokumentu korygującego. Zamiast tego, będzie musiał skontaktować się ze sprzedawcą i poprosić go o wystawienie odpowiedniej faktury korygującej. Kluczowa staje się więc dobra komunikacja między kontrahentami.

Jak poprawnie skonstruować fakturę korygującą?

Dane obowiązkowe, których nie może zabraknąć (zgodnie z art. 106j ustawy o VAT)

Aby faktura korygująca była prawidłowa i zgodna z przepisami, musi zawierać szereg obowiązkowych elementów, określonych w art. 106j ust. 2 ustawy o VAT. Należą do nich:

- Wyraźne oznaczenie dokumentu jako "FAKTURA KORYGUJĄCA" lub "KOREKTA".

- Numer i data wystawienia faktury korygującej.

- Dane sprzedawcy i nabywcy, zgodne z danymi na fakturze pierwotnej.

- Numer faktury pierwotnej, której dotyczy korekta.

- Przyczyna wystawienia faktury korygującej.

- Kwota korekty podstawy opodatkowania oraz kwota korekty podatku VAT (jeśli dotyczy).

- W przypadku faktur w KSeF, niezbędny będzie również numer identyfikujący fakturę pierwotną w tym systemie.

Czy musisz podawać przyczynę korekty? Tak, i to ma znaczenie

Podanie przyczyny wystawienia faktury korygującej nie jest jedynie formalnością. Jest to kluczowy element dokumentu, który pozwala organom podatkowym zrozumieć, dlaczego doszło do zmiany w pierwotnym rozliczeniu. Jasno określona przyczyna korekty ułatwia weryfikację prawidłowości dokonanych zmian i zapobiega potencjalnym nieporozumieniom w przyszłości.

Korekta „przed” i „po” czy tylko różnica? Jak prawidłowo przedstawić dane?

Przepisy dopuszczają dwie formy przedstawiania danych na fakturze korygującej: poprzez podanie wartości "przed" korektą i "po" korekcie, lub poprzez wskazanie samej różnicy. Niezależnie od wybranej metody, kluczowe jest, aby dane były przedstawione w sposób jasny i zrozumiały dla odbiorcy oraz organów podatkowych. Ważne jest, aby obie metody prowadziły do jednoznacznego określenia prawidłowej kwoty transakcji.

Korekta „in minus” vs „in plus” wpływ na podatki

Korekta zmniejszająca podatek (in minus): kiedy możesz ją rozliczyć?

Faktura korygująca "in minus" służy do zmniejszenia podstawy opodatkowania i kwoty podatku VAT. Sprzedawca może obniżyć podatek należny w okresie rozliczeniowym, w którym wystawił fakturę korygującą, pod warunkiem posiadania dokumentacji potwierdzającej uzgodnienie warunków korekty z nabywcą. W kontekście KSeF, samo wystawienie i przesłanie faktury korygującej do systemu będzie wystarczające do skorzystania z obniżenia podatku, bez konieczności gromadzenia dodatkowych potwierdzeń.

Korekta zwiększająca podatek (in plus): kiedy musisz ją ująć w deklaracji?

W przypadku faktury korygującej "in plus", która zwiększa podstawę opodatkowania i kwotę podatku VAT, należy ją ująć w deklaracji podatkowej w okresie rozliczeniowym, w którym zaistniała przyczyna zwiększenia podstawy opodatkowania. Jeśli jednak korekta wynika z błędu popełnionego na fakturze pierwotnej, sprzedawca ma prawo rozliczyć ją wstecznie, w okresie wystawienia tej pierwotnej faktury.

Terminy i konsekwencje wystawiania korekt

Czy istnieje ustawowy termin na wystawienie faktury korygującej?

Przepisy ustawy o VAT nie określają sztywnego, ustawowego terminu, w jakim sprzedawca musi wystawić fakturę korygującą. Należy jednak pamiętać, że prawo nakłada obowiązek dokonania korekty niezwłocznie po stwierdzeniu błędu lub zaistnieniu okoliczności wymagającej takiej zmiany. Opóźnianie tego procesu może prowadzić do nieprawidłowości w rozliczeniach podatkowych.

Do kiedy możesz skorygować fakturę? Rola terminu przedawnienia zobowiązania podatkowego

Prawo do dokonania korekty faktury jest ograniczone terminem przedawnienia zobowiązania podatkowego. Co do zasady, termin ten wynosi 5 lat, licząc od końca roku kalendarzowego, w którym upłynął termin płatności podatku. Po upływie tego terminu, dokonanie skutecznej korekty, która wpłynęłaby na rozliczenia podatkowe, staje się niemożliwe.Najczęstsze błędy przy wystawianiu korekt i jak ich unikać

Podczas wystawiania faktur korygujących przedsiębiorcy często popełniają pewne błędy. Aby ich uniknąć, warto pamiętać o następujących kwestiach:

- Mylenie faktury korygującej z notą korygującą: Przed zmianami w KSeF, było to częste. Pamiętajmy, że nota korygująca służyła tylko do błędów formalnych i była wystawiana przez nabywcę. Obecnie obowiązuje wyłącznie faktura korygująca wystawiana przez sprzedawcę.

- Brak podania przyczyny korekty: Jest to błąd formalny, który może uniemożliwić prawidłową weryfikację dokumentu. Zawsze należy jasno wskazać powód wystawienia korekty.

- Błędne rozliczenie korekty "in minus" bez uzgodnienia: Aby obniżyć podatek VAT, konieczne jest posiadanie dowodu uzgodnienia warunków korekty z nabywcą (przed KSeF).

- Niewystawienie korekty w ogóle: Ignorowanie błędów i niekorygowanie faktur prowadzi do nieprawidłowości w rozliczeniach podatkowych i może skutkować sankcjami.

- Nieprawidłowe określenie okresu rozliczeniowego: Szczególnie w przypadku korekt "in plus" lub błędów na fakturze pierwotnej, ważne jest prawidłowe przypisanie korekty do właściwego okresu rozliczeniowego.